“Trump trade 叠加意见领袖,MSTR成为交易名利场的中心”

当共识定价成为主流,利用共识带动的FOMO成为了MicroStrategy扣动的核心扳机

第一次看到管理层在公司业绩会上把所有类型的投资都讲一次,想做多做空做波动性做债,都应该买他们…他们都有相应的产品……If you own MSTR, you are mypartner. You and l are in it together.」

特朗普交易叠加比特币的极强共识,MicroStrategy绝对是最近美股市场里最靓的仔,无论从短期涨幅还是从年内涨幅来看(年内涨幅567.93%,11月涨幅72.55%),英伟达现在在他面前都已经黯然失色了。该公司目前是大饼在美股市场的代名词,很多人甚至都不知道IBIT(贝莱德发的全球最大的大饼现货ETF),反而知道MSTR。

最近随着币价的上涨,MSTR剧下了令人瞠目结舌的涨幅,其相对于持仓资产涨幅的3x溢价也再度成为热议的话题。溢价融资、增厚、反身性、旁氏等等议论不一而足,始终萦绕在MSTR周围。

目前它持有大饼的个数为33万个,以大饼目前价格9万8一个算的话,总市值差不多是323.4亿美金,然后公司目前总市值为947.86亿(周五收盘价421.88)。也就是说,MSTR相对于所持有的比特币溢价是2.93x,其实也就是3x。

这也是为什么Citron要做空他们的原因,看这个比值,不就是很好地构成了一组pair trade吗?我三倍做多大饼,然后做空MSTR,thesis就是这个剪刀差收窄。

香橼做空MSTR股票,理由是MSTR股价与比特币价格过度挂钩,存在严重溢价风险。MSTR股价在香橼发出做空消息后一度大跌。MSTR高溢价引争议,MSTR被称为"比特币影子股",其股价与比特币价格高度相关。但有分析认为,MSTR目前的交易估值已脱离比特币基本面,存在泡沫风险。香橼认为MSTR股价应大幅下调。尽管香橼对比特币本身仍持看好态度,但他们选择通过做空MSTR来对冲比特币头寸。因为MSTR的股价已远超其反映的比特币价值。

然而有意思的地方是,最近MSTR的CEO Michael Saylor回应了Citron的质疑,MicroStrategy执行董事长Michael Saylor做客CNBC的媒体节目,其间回应称,公司在通过波动性交易盈利的同时,还通过ATM操作加杠杆,因此只要比特币还在涨,公司就依然可以赚到钱。

这个解释不就是妥妥的说公司就是利用大家的情绪来完成一个完美的闭环,只要比特币一直涨,我们就一直赚的循环,依靠ATM融资也就是后来人的资金来推动公司的股价,这不就是永动机吗?说到这儿,大家应该能对号入座了吧。

然而世上哪儿有永动机,市场安得双全法,不负如来不负卿?这也是我第一次看到有人能把一个旁氏说的如此清新脱俗,非常有趣。

Saylor是怎么回应的呢:

Saylor表示,通过ATM操作,MicroStrategy将固收资产的波动性、风险和表现转移到普通股上,公司就能获得远高于借款成本和比特币涨幅的回报。

“如果我们以利率为6%的融资资金投资大饼,当比特币价格上涨30%,我们实际上得到的是80%的大饼价差(综合股票溢价、转换溢价和大饼溢价的函数)。”

“公司发行了30亿美元的可转债,按照80%的比特币价差计,这30亿美元的投资在10年内可以为每股带来125美元的收益。”

解释下什么是ATM融资?

ATM融资机制

-

ATM (At-The-Market Offering) 是一种股票发行机制

-

允许公司通过经纪商在当前市场价格下逐步售出新股

-

相比传统定向增发,避免了大幅折价发行的问题

可转债融资的这80%的价差怎么来的。我猜测是通过简单的数据的数学计算,30%的回报-6%的融资成本=24%,然后再除以总的30%的回报,就是套利了80%。

这意味着,只要比特币价格保持上涨,公司就能继续盈利:

“两周前,我们做了46亿美元的ATM,并以70%的价差进行交易,这意味着我们在五天内赚了30亿美元的大饼。每股大约12.5美元。如果按照10年来算,收益将达到336亿美元,约合每股150美元。”

ATM融资的这70%的价差怎么来的,ATM发行发了46亿的股票,然后MSTR目前已3x的大饼持仓进行交易,也就是说这46亿的资金对应到大饼的话就是15亿左右,剩下的都是多出来的钱,多出70%的钱。然后这个钱,还被Saylor拿来复制10年,潜在意思这样的ATM发行策略继续搞个10年,公司全靠这个来赚钱,就可以赚336亿美元。

而可转债融资的80%价差呢,是基于比特币提供的30%的涨幅。问题是30%的涨幅是必然的吗,谁又能保证呢?再说了,MSTR的股价是3x于持有的比特币的市值的,那么是不是要考虑3x的杠杆呢,那就不是80%的价差了,要算底层标的物的话,不应该是(30%-6%*3)/30%=40%的价差吗?

然后我们看看Saylor的回答里的一句话”通过ATM操作,MicroStrategy将固收资产的波动性、风险和表现转移到普通股上”,这里面的主语是谁?公司还是已经在场内的投资者?谓语是谁?新进入者?

不知道大家在阅读的过程当中发现没有,公司这里面所说的所有赚钱,到底赚的是谁的钱?能够使用ATM发行来赚钱,谁买的单?不就是新的入场的人吗?新人给老人提供财富,这是个什么局?此处大家应该都很明白了,自行脑补。

而会形成庞氏的原因,有一个重要原因是基于共识。目前形成的共识是大饼短期内不会向下波动,MSTR的三倍溢价能够持续保持。因此,这一轮MSTR算是庞上庞。

而共识这东西,并非就一定是错的,不然的话没办法解释为什么黄金一直都是避险的资产,是钱的等价物;为什么爱马仕的Birkin就是一直能够这么贵而且姐姐们趋之若鹜等等。

MSTR的股票,从什么时候开始开始大涨,并且带动比特币的。有一个明显的区间范围。就是9月1号前后正式开始。而在这个时间点附近,有两个MSTR的杠杆ETF开始交易,分别是MSTX和MSTU,都是2x杠杆的MSTR的ETF:

-

MSTU,9月18日开始交易,最新一天成交额为20亿,总规模为29亿

-

MSTX,8月15日开始交易,最新一天成交额为13亿,总规模为17.85亿

也就是说,目前MSTR的总市值中有94亿是这些杠杆ETF贡献的占比为10%左右,每日成交额里有66亿是这些ETF贡献的占比为1/3左右。特别是成交额来看,2x杠杆ETF成为了最近的主要博弈品种,形成了一个正向螺旋,MSTR已经成为了一个符号,而不是大家参与大饼交易或者支持3x溢价大饼的资产,更多是一个虚拟的财富密码。

也正是这个时间左右,大饼阶段性的第三次触底到5万3的位置开启了一轮主升浪,叠加特朗普交易来到了目前接近10万的位置。

然而所有的正向循环都很有可能出现反转,这些例子就多的数不胜数了。针对MSTR的局,加上杠杆ETF的话,我们能看到到底嵌套了多少层,庞上庞再加上杠杆,假如比特币有基本面支撑,是个合理的上涨的话,那么到最后的最后MSTU和MSTX的话,这就是6x的杠杆了。

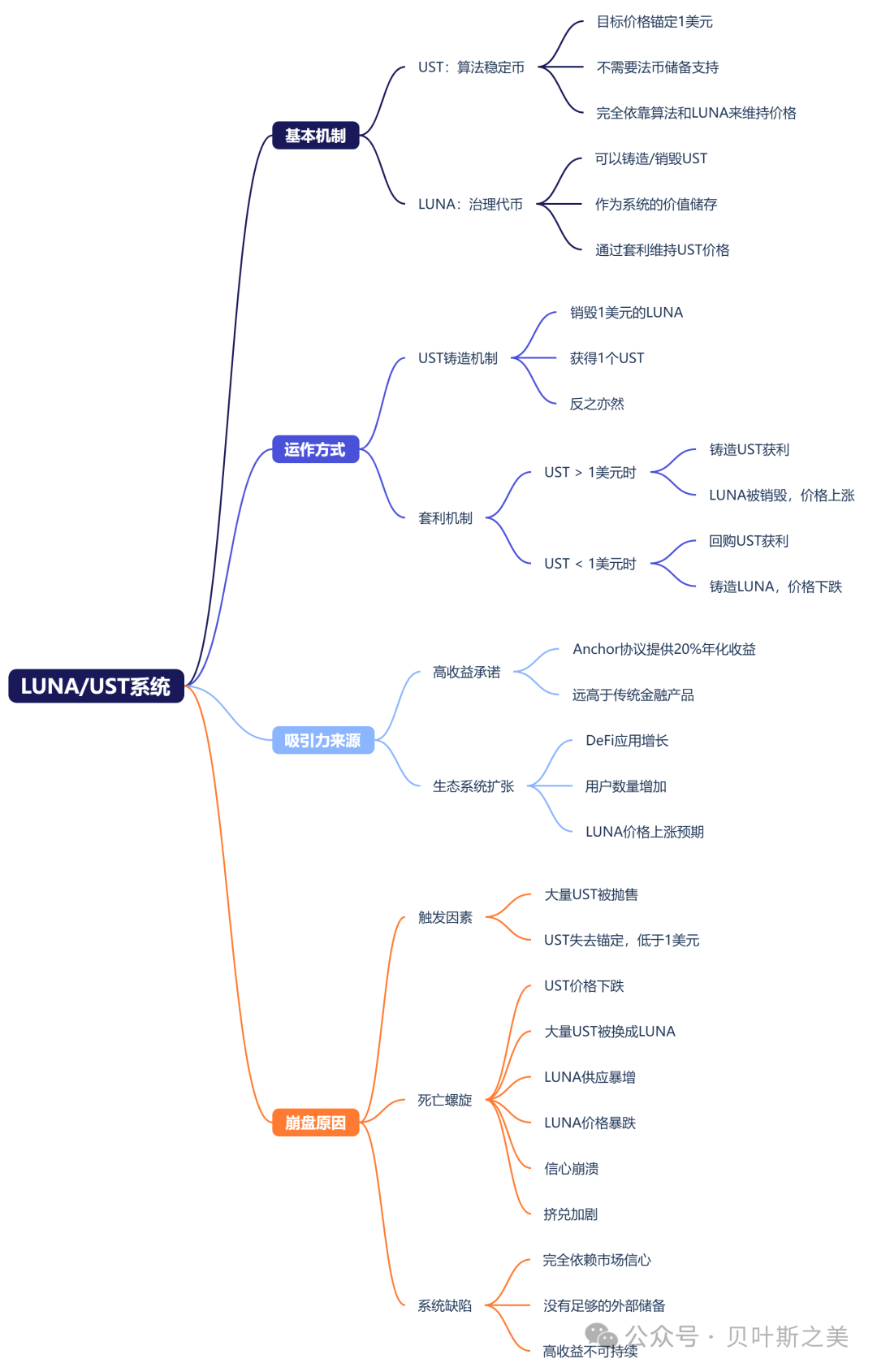

上一次币圈产生这么大的庞氏,巨大的泡沫在一夜之间归零的故事,还历历在目。据说当初的韩国的汉江大桥在LUNA币泡沫破裂后,经常有年轻人跳江。LUNA币出现的问题就在于20%的固定收益共识的形成,前人20%的固定收益的来源是来自于不断有新的怀着FOMO的人在高位认购LUNA。

让我用更通俗的语言解释一下:

1️⃣ LUNA/UST是什么?

-

UST是一种稳定币,目标是保持1美元价格

-

LUNA是整个系统的"股票",可以用来制造或销毁UST

2️⃣ 为什么大家想买LUNA?

-

高收益诱惑

-

Anchor协议承诺20%的年化收益率

-

普通银行才1-2%,这个收益太诱人了

-

正向循环预期

-

越多人用UST → 需要更多LUNA

-

LUNA会被销毁 → LUNA价格上涨

-

LUNA价格上涨 → 更多人想买入

3️⃣ 为什么最后崩盘了?

想象一个简单的场景:

-

有人大量抛售UST

-

UST价格掉到0.95美元

-

人们开始慌了,用UST换LUNA

-

系统就要铸造更多LUNA

-

LUNA供应暴增,价格暴跌

-

人们更慌了,抛售更凶

-

形成"死亡螺旋"

4️⃣ 核心问题

就像是一个"空中楼阁":

-

没有实际资产支持

-

完全靠信心维持

-

一旦信心动摇,整个系统就崩溃

这就像是一个"庞氏骗局",需要不断有新的资金进来维持高收益。一旦增长停止或者信心动摇,整个系统就会崩溃。

LUNA的整个故事,其实蛮像现在的MSTR的。把Anchor协议承诺20%的年化收益率换成大饼持续上涨的动力以及MSTR能够持续保持3x甚至更高的溢价的话,那么就是一个一样的故事。

回到MSTR上,一些客观的事实我们也要认识到就是,公司倒闭的可能性非常低。因为公司总杠杆并不低的,Debt ratio只有0.5,而且公司的那部分虽然不提供估值的软件业务还能赚钱。因此就算目前比特币向下跌个50%的话大概率公司还不会出现资不抵债的问题。所以类似于08年那样的杠杆故事其实不会出现在MSTR身上,公司和Saylor都会好好的。

并且,Saylor在MSTR股价上来的时候是不断的减持的,减持的钱去购买了比特币。很简单的道理,为什么Saylor放着好好的3x杠杆不要,换成1x杠杆,假如故事可持续的话3x杠杆不是赚更多钱吗?

那么MSTR的故事危险在哪呢?回到前文这里面付出代价的是谁,谁提供了故事中的利润?谁成为了风险的承担者?是1x溢价参与的人吗?是大饼价格在公司平均持仓成本附近也就是4万6附近开始持有MSTR的人吗?还是现在还FOMO并且相信这个故事的人呢?

不可否认,接下来的这一届美国政府或许会成为对数字货币最温和的政府,无论是从金融监管层面还是特朗普个人对数字货币的态度都是非常支持数字货币的发展。因此我们不质疑大饼的基本面,也不质疑大饼的价格合理性,毕竟存在既真理。

有感而发,是站在大饼合理的基础上,站在fundamentals的角度去看,会觉得MSTR目前已经构成了目前资本市场上非常有意思的一个现象,是我们不容易理解的现象。而是否可持续,是否会像其他案例一样最后收场不好,我们且走且看吧,还是那个观点,只要不爆都不叫骗局。

最后,所有投资都要回归到朴实的逻辑与常识,当有东西一直与常识相违背的时候,那么就是要小心的时候了。

全文完。

评论